「同居するのが一番の節税」と聞きますが

「同居をするのが一番の節税」という言葉をたまに耳にします。

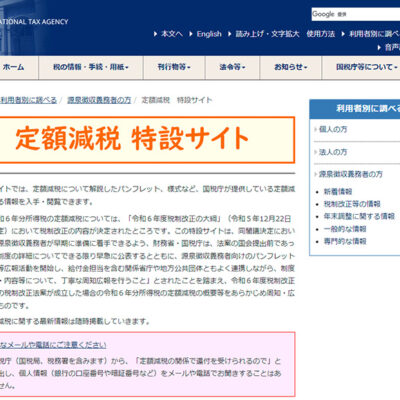

所得税に同居老親等(扶養控除)や同居特別障害者(障害者控除)という制度もありますが、ここでは節税効果の高い相続税の「小規模宅地等の課税価格の特例」のことを言っています。

相続税では、居住用や事業用の宅地は、被相続人らの「生活の基盤」となっており、その処分に相当の制約があることから、一定の限度面積まで、課税価格の80%(又は50%)の減額を認めています。

これを「小規模宅地等の課税価格の特例」といいます。

特定居住用宅地等の要件

被相続人の居宅の敷地となっている宅地を同居していた親族が相続等により取得した場合に、次の要件を充たすときは、「特定居住用宅地等」とし80%減額(330㎡まで)を受けることができます。

(1)居住継続要件

相続開始時から相続税の申告期限まで、引続き、その居宅に居住していること

(2)保有継続要件

その宅地等を相続税の申告期限まで保有していること

条文に「同居はいつから」とは明記なし

この場合、同居親族が相続開始時から申告期限までには、被相続人の居宅であった家屋に住み続けばならないと規定はされていますが、同居親族が被相続人と「いつから同居しなければならない」とは、条文に明記されていません。

少しの間でも、被相続人と亡くなる直前まで一緒に住んでいればよいということになります。

ご近所に聞かれても、平気なように!

だからといって、税務調査の際にチェックされないわけではありません。

「同居」については、実態で判断されます。

住民票だけを移している「形だけ」の場合には、同居の実態がないと判断されることがあります。

同居親族への郵便物の所在や同居親族の勤務会社での通勤手当(定期券)の申請状況、子供の学校はどこなのかなど聞かれることがあります。

調査官が近所にヒアリングしたときに「おばあちゃん(被相続人)は一人暮らしだと言っていた」など言われてしまうと、同居の実態がないと疑われます。

ご近所に聞かれても平気なぐらいの期間は同居していることが望ましいといえます。