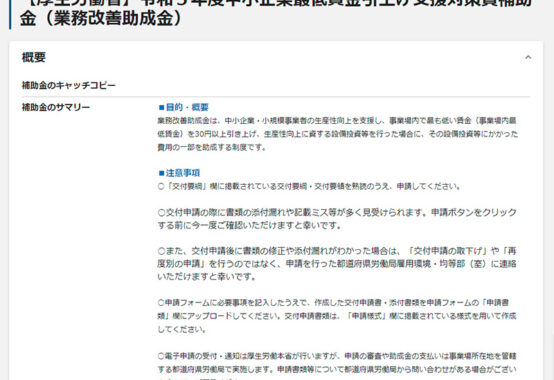

2024年1月から新NISAがはじまる

NISAとは、株式・投資信託等の配当・譲渡益等が非課税対象となる個人投資家のための税制優遇制度です。

令和5年度税制改正にて、2024年1月から、非課税期間が無期限となり、つみたて投資枠(旧つみたてNISA)と成長投資枠(旧一般NISA)の併用が可能となります。また、年間非課税枠や非課税保有限度額が増加しました。

| つみたて投資枠 (旧つみたてNISA) |

成長投資枠 (旧一般NISA) |

|

|---|---|---|

| 年間非課税枠 | 120万円 (旧:40万円) | 240万円 (旧:120万円) |

| 非課税保有限度額 | 1,800万円 (うち成長投資枠1,200万円) (旧:つみたて800万円、一般600万円) |

|

2023年までの旧制度では制度の併用はできず、つみたてか一般かを選ぶ必要がありましたが、2024年からのNISAの場合は、非課税保有限度額を共有するものの、制度の併用自体はできるようになりました。

売却で非課税保有限度額の復活

買い付けした金融商品を売却した場合、取得価額分の非課税保有限度額が復活します。

例えば限度額いっぱいの1,800万円までNISAを利用している場合、そのうちの取得価額100万円の商品を売却すると、100万円分は限度額が復活します。

ただし、限度額が復活するのは「売却した翌年」となるので注意が必要です。

ロールオーバーは廃止

非課税期間が無制限となったため、非課税期間が過ぎた金融商品を、次の非課税投資枠に持ち越すロールオーバーは廃止となります。

また、2023年中までの旧NISA制度からのロールオーバーもできない仕組みとなっていますが、2023年までの旧NISAについては、新NISA制度の非課税保有枠を圧迫しない別建てとなります。

なお、旧NISAから新NISAへの切替手続きは不要です。

まだNISAをはじめていない方で、新NISAの非課税保有限度額以上の余剰資金がある場合は、今年中にNISA口座を開設することも検討してみましょう。