「相続税についてのお尋ねという書類が届いたけどどうすればいい?」

このような疑問や不安を抱えている人は少なくありません。

結論から言いますと、相続税についてのお尋ねには返送義務はありません。

しかし、書類が届いたという事は、少なくとも税務署はあなたに対して、相続税の支払が必要になる可能性が高いという認識をしていることになります。

書類が届いた場合は、お近くの税理士に一度相談することをお勧めします。

そこで今回は、「相続税についてのお尋ね」について詳しく解説するとともに、届いた時の対処法についても紹介していきますので、ぜひ最後までご覧ください。

【目次】

相続税についてのお尋ねとは

「相続税についてのお尋ね」と呼ばれる書類が、相続人に対して送られることがあります。

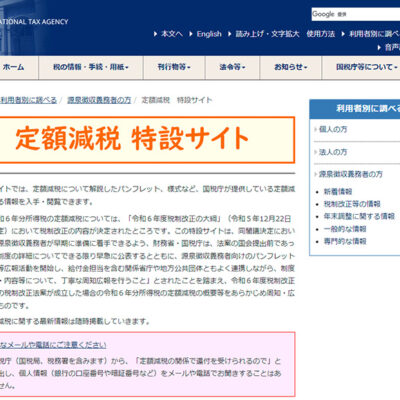

相続税についてのお尋ねは、税務署が発行している書類であり、「被相続人(亡くなった人)に一定程度の財産がある場合」に送られます。

相続税の納付が必要になる可能性が高い人に対して送付されているため、相続税の申告漏れが無いか、お尋ねが届いた場合確認しておくことが大切です。

ただし、お尋ねが届いたからといって必ず相続税が発生している訳ではないことに注意して下さい。

尚、相続税についてのお尋ねは、被相続人が死亡し、相続が発生してから6ヵ月~8ヵ月経過した頃に送付されることが一般的ですが、場合によっては、相続発生後数年が経過してから送られてくることもあります。

税務署が被相続人の死亡を把握する流れ

ではなぜ税務署は被相続人が死亡し、相続が発生していることを把握することが出来るのでしょうか。

人が亡くなると、まずお住まいの市町村役場に「死亡届」を提出することとなります。

実は、市町村役場は人が死亡した情報を税務署に報告することが義務化されています。

死亡情報を把握した税務署は、その人が保有しているおおよその財産を調べ、相続税の発生する可能性があるか確認します。

尚、確認するためには以下の方法が取られます。

- 過去申告している確定申告を調査する

- 固定資産課税台帳を調査する

- 保険金の支払調書を調査する

- 必要に応じて不動産の登記情報を法務局に確認する

- 必要に応じて預貯金の情報を金融機関に確認する

被相続人が多くの資産を保有していることが把握できれば、税務署は相続人に対して「相続税についてのお尋ね」を発送することとなります。

相続税の支払義務がない場合

相続税のお尋ねが届いても、相続税の支払義務がない場合もあります。

相続税は、相続した財産の総額が基礎控除の範囲内であれば非課税で相続できます。

【基礎控除】

3,000万円+600万円×法定相続人の数

相続税の申告が必要かどうかについては、現預金・有価証券・不動産等の相続財産を全て正確に評価してみないことには判断が出来ません。

税務署も「お尋ね」を発送する際に正確に資産を把握できている訳ではないため、相続税の支払義務があるかどうか判断してお尋ねを送付している訳ではない点に注意して下さい。

もし相続税の支払義務がない場合は、届いた相続税のお尋ねに必要事項を記載した上で税務署に返送するようにして下さい。

相続税のお尋ねの内容とは

相続税のお尋ねには「相続税の申告要否検討表」という用紙が入っています。

相続税の申告要否検討表は、税理士が代理で記入することが出来るため、自分ではよく分からないという人は、お近くの税理士に依頼するのが良いでしょう。

税理士であれば、相続財産を正確に評価してくれる上、相続税申告まで代理で行ってくれます。

無申告や脱税が税務署から指摘されないためにも、相続財産が多い場合は税理士に依頼することを検討してみましょう。

相続税の申告要否検討表の内容

相続税の申告要否検討表には以下の内容を記載する必要があります。

- 被相続人の住所、氏名、生年月日、死亡日、職業

- 相続人の氏名、続柄

- 遺産(不動産)の所在地、面積、概算の評価額

- 遺産(金融資産)の種類、金額

- 死亡保険金、死亡退職金の有無

- その他の財産の保有状況(骨董品や車など

- 生前贈与の状況

- 債務、葬式費用の状況 など

相続税のお尋ねは返送した方がいい?

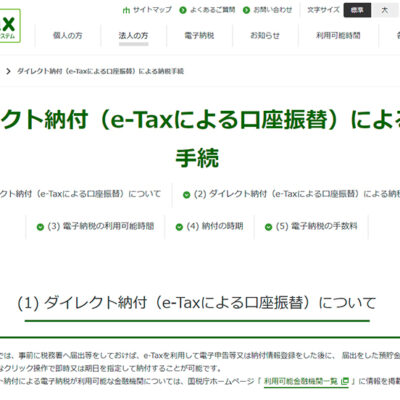

相続税のお尋ねに入っている相続税申告要否検討表は、返送の義務はありません。つまり、返送しなくても罰則規定がある訳ではありません。

ただし、申告が必要の判断をするためにも、相続税申告要否検討表を利用することが望ましいです。

検討表は一度全て記載してから、今後の対応を判断した方が良いでしょう。

相続税の申告が必要の場合

相続税の申告が必要な場合は、必ず相続税申告書を期限内に提出して下さい。

この場合、相続税申告要否検討表の提出は不要です。

相続税の申告が不要の場合

相続税の申告が不要の場合は、申告要否検討表は返送するようにしましょう。

そもそも申告要否検討表は税務署が「相続税を申告する可能性が高い人」に対して送付しているため、返信しないままでいると、相続税の申告を放置している人と思われる可能性が高いです。

無申告を疑われたままでは税務調査が入る可能性もあるため、無用な手間をかける前に返送しておくことが大切です。