かわいい子には、たくさんお金をあげたいものですが、子供の将来の生活を思って、早めに資金移動を考えることがあります。

相続の際、子を遺産分割争いに巻き込みたくない気持ちも働くかもしれません。

名義預金の帰属

子の名義で預金口座を別に作って、少しずつ貯金しておくことも一つの方法です。

未成年の子に、新たに預金口座を開設して母親に現金を渡し、その口座に子の将来のための資金を振り込むよう指示していた場合、被相続人からの贈与は贈与財産か相続財産かが問題になることがあります。

このような場合は、贈与書面を作成しておき、預金通帳、印鑑を被相続人から託されていれば、贈与財産として認められるものと思われます。

なお、子が成人したときは、通帳と印鑑は子に引き渡すことが肝要です。

成人の後は、贈与していた預金を子の管理のもとにおくことが本来の姿といえます。

贈与契約書を作成する

民法では、贈与書面がなくても贈与の意思表示と受諾があれば贈与契約は成立していますが、税務の場面では、預金の原資を誰が負担しているか、管理・運用はどのように行われているか、利息は誰に帰属しているか、被相続人と管理者、名義人との関係などから実質的に贈与契約が成立していたかなどが総合的に判断されます。

そして贈与契約の存在を説明するため、贈与契約書面を作成し、申告書の添付が必要です。

相続財産となる場合

反対に、贈与書面がなく、預金通帳、印鑑は被相続人が保管したままで、基礎控除を超える額について贈与税の申告も行っていないとしたら、預金に預け入れた資金は相続財産とされます。

相続税が課されるばかりか、遺産分割協議によっては、財産の帰属先も不確定なものとなるかもしれません。

定期の贈与に注意!

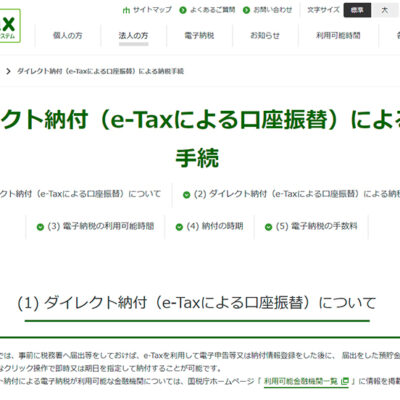

その年の1月1日から12月31日までの間の1年間に贈与を受けた財産の合計額から基礎控除110万円を控除した残額に贈与税が課税されます。

110万円以下であれば、申告手続きは不要となります。

なお、毎年、定額を贈与する場合、複数年の贈与にまたがる贈与契約書を作成すると、全体が一つの贈与契約として課税される可能性がありますので、贈与契約書は毎年、作成するようにしましょう。