民法の成年年齢の改正と税法

平成30年(2018年)6月13日に民法改正法が成立し、成人年齢が20歳から18歳となりました。

それを承けて、税法上の対象年齢を20歳から18歳に引き下げる様々な規定の改正が平成31年にありました。

以下、一覧列挙してみます。

①相続税の未成年者控除の対象相続人

②相続時精算課税制度における受贈者

③直系尊属から贈与を受けた場合の贈与税の税率の特例における受贈者

④非上場株式等に係る贈与税の納税猶予における受贈者

⑤NISA非課税口座開設可能居住者

⑥ジュニアNISAの開設並びに非課税管理勘定及び継続管理勘定の設定可能居住者

⑦国税犯則調査手続における臨検等及び国税徴収手続における捜索の立会人並びに税理士となる資格を有する者

上記⑤と⑥は令和5年(2023年)1月1日からの適用で、他は改正民法の施行日と同一の令和4年(2022年)4月1日からの適用です。

未成年者控除の改正内容

この中の未成年者控除については、平成25年度税制改正で、成人に達するまでの1年あたり6万円から10万円に増額されています。

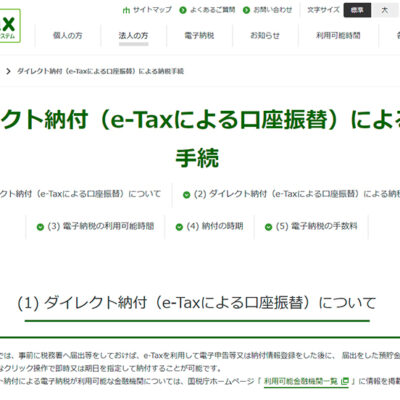

今年の4月からの控除額の計算式は、

(18歳-相続開始時の年齢)×10万円=

になります。

また、未成年の内に何度かの相続を経験する場合での2回目以降の未成年者控除額は、過去の相続での負担すべき相続税額が少なくて控除仕切れなかった場合の控除未済額となります。

控除未済額の修正計算

1回目の相続が令和1年(11歳、相続税額50万円)に開始したとした場合、1回目の控除可能額は90万円(=(20歳-11歳)×10万円)となり、相続税額を超えているので相続税額全額が控除され、控除未済額40万円あったことになります。

2回目の相続が令和4年(14歳、相続税額100万円)に開始したとした場合、1回目相続時の控除未済額を、18歳に達するまでの年齢で計算し直し、20万円(=(18歳-11歳)×10万円-既控除額50万円)とします。

これが、2回目の控除額となります。