売上相手先の名前しか知らなくてよいか?

関与先から「売上相手先の名前しか把握できない新しい販売方法を開始したいが、何か問題はあるのだろうか?」という質問を受けたとします。

これまでは法人相手の対面販売のみだったため、相手先の住所や電話番号等の連絡先を知った上での販売でした。

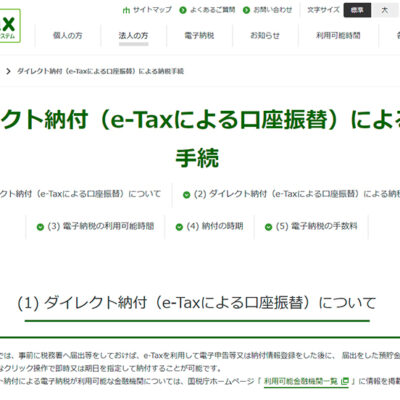

今後は販売チャネルを広げ、自社のウェブサイト上からクレジットカード決済で非事業者個人への販売(ソフトウェアのダウンロード販売)も開始したいとのことです。

この方法では、申込時に自社に届く情報は顧客の「名前」のみとなります。

決済代行会社へは顧客のカード情報が提供されますが、自社へはクレジットカード決済で代金が回収されるため、請求書発行手続きを要しないことから、申込時に住所等の情報は入力不要となっています。

果たして、名前しかわからない取引で、青色申告や消費税の仕入税額控除の帳簿記載事項は問題があるのでしょうか?

法人税法が要請する記帳要件

「青色申告法人の帳簿書類」については、財務省令で定めるところにより、帳簿書類を備え付けてこれにその取引を記録し、かつ、当該帳簿書類を保存しなければならないとされています。

財務省令では、「仕訳帳」、「総勘定元帳」その他必要な帳簿を備え、別表20に定めるところにより、取引に関する事項を記載しなければならないとされています。

別表20の(11)では、「売上に関する事項」として、取引の年月日、売上先、品名その他給付の内容、数量、単価及び金額並びに日々の売上総額を、記載すべき原則的事項として挙げています。

ここでは売上先の住所や電話番号は記載すべき事項とされていません。

申込みの際に届く情報が「名前」であっても、取引の年月日、売上先、品名その他給付の内容、数量、単価及び金額並びに日々の売上総額を記載することには支障がないものと思われます。

そのため、売上の相手先に関する記帳事項について、売上先の「氏名又は名称」だけでよく、それ以外の住所や電話番号を知らなくとも(記載しなくても)問題ないものと考えられます。

消費税法が要請する記帳要件

消費税法でも、同様な帳簿要件があります。

ここでも売上先の住所や電話番号は記載すべき事項とされておらず、取引の年月日や内容がわかれば問題ないものと考えられます。